סיכום שנת 2023 ותחזיותינו ל 2024

פרויקטים להשקעה

ההזדמנות להחשף להשקעות ייחודיות במחיר פרי – סייל לפני כולם

משקיעים יקרים,

לאחר שיתוף פעולה מוצלח ופורה של שנים רבות עם השותפים האמריקאיים, חברת גארנר, הוחלט לאחד את פעילות החברות תחת שם המותג Brookwood Estates.

החברה בשמה החדש תיקרא ברוקווד אסטייט ארה"ב ופעילותה מתמקדת בהשקעות וייזום של מתחמים יוקרתיים לגיל השלישי באיזור מישיגן, ארה"ב.

בנוסף תמשיך להתמחות כפי שפעלה לאורך 15 השנים האחרונות, בהשקעות נדל"ן בארה"ב שהוכיחו את עצמן כמוצלחות ביותר ביניהן פורטפוליוס של בתים, מולטי של סינגל Multi-Single Portfolio , פיתוח תחום ה Land Contract וקרנות השקעה וייזום בפרויקטים של נדל"ן.

החברה תמשיך ללוות את משקיעיה כפי שעשתה בעבר להשקעות מוצלחות ורווחיות לשנים רבות קדימה.

סיכום שנת 2023 ותחזיותינו ל 2024

איך תהיה שנת 2024?

זאת השאלה עליה נענה בסקירה זו.

שנת 2023 מסתיימת ומסתכמת כאחת השנים הקשות והכואבות שחוותה המדינה מאז הקמתה. אנו ננסה לכתוב סקירה זו תוך התעלמות מהפן האישי והרגשי, ככל שאפשר, והתמקדות בפן הכלכלי ובסיכום 'יבש' של תוצאות שנת 2023 בניסיון לחזות את שנת 2024.

מאחר והחברה שלנו עוסקת מזה שנים רבות בייזום וניהול עסקאות נדל"ן בארה"ב, הרי שלא תופתעו שאנו מסכמים קודם ובעיקר את תוצאות השוק בו פעילותנו מעבר לים במדינה שהיא ככל הנראה התומכת הגדולה ביותר בישראל – ארה"ב. שם, בהחלט מסיימים שנה טובה למדי ואם תרצו את הסיכום שלנו על ההתחלה…

אז ככל הנראה תתחיל שנה טובה נוספת לשוק האמריקאי.

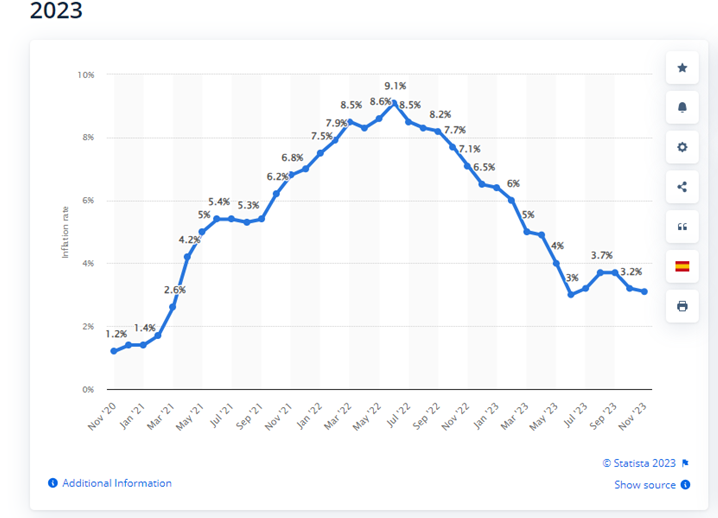

במבט מלמעלה ניתן להגיד שהמשק האמריקאי הצליח להתמודד עם העלאות הריבית ואף צמח ולא התרסק כפי שכלכלנים רבים צפו לו לנוכח הריבית הגבוהה. הנגיד האמריקאי יכול לסמן V גדול על היעד העיקרי שלו, הורדת האינפלציה תוך שמירה על כלכלה מתפקדת וצומחת.

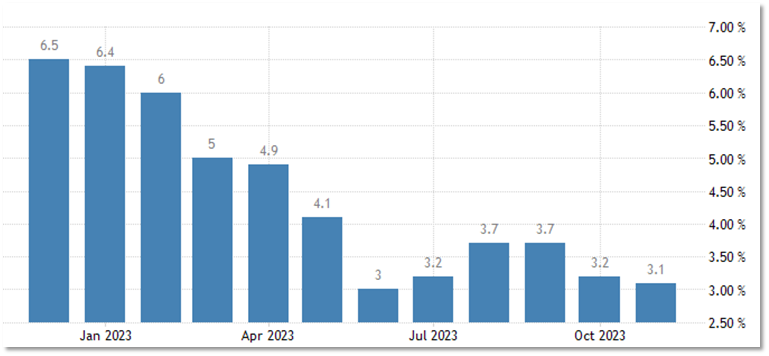

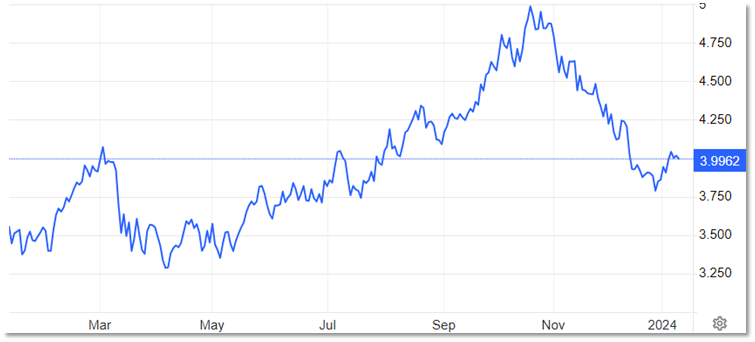

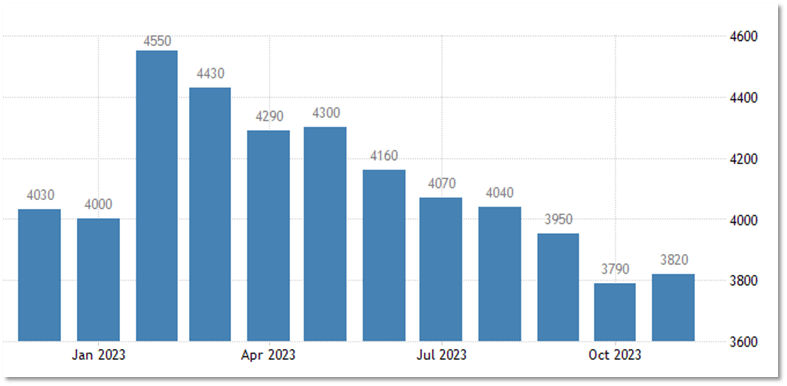

מדד המחירים לצרכן-ארה"ב

גרף מדד המחירים לצרכן בארה"ב הנ"ל מדבר בעד עצמו. האינפלציה שהגיעה למעל

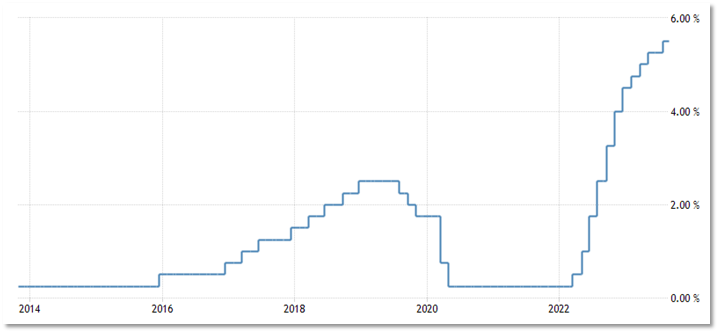

ל- 9% גררה את הריבית שעלתה בשנתיים האחרונות מ 0% ל 5.5% ויכולה הייתה לעשות שמות בכלכלה האמריקאית, להכניס אותה למיתון עמוק, להוריד את הבורסה, לייצר משבר בנדל"ן ולגרור את הבנקים לקריסה עמוקה לצד אבטלה גדולה.

אגב, יש כלכלנים שעדיין טוענים שכך זה יסתיים.

מאידך, במציאות, האינפלציה החלה לרדת בשלבים, לאט לאט. במרבית התחומים נצפתה האטה קלה, אבל הצרכן האמריקאי לא נעצר.

הפסימיים יגידו שנותרו לצרכן האמריקאי יתרות מתקופה הקורונה בגלל כל המענקים שהמדינה נתנה. כך גם נותרו יתרות ענק בבנקים שאפשרו להם לשרוד את התקופה. הצרכן האמריקאי עם הלוואות הענק לרכב או ללימודים שרד את שנת 2023 כשהוא ממתין בכיליון עיניים לירידת הריבית שתקל עליו בהלוואותיו והחזריו.

שוק הנדל"ן התפצל וזאת די בהתאם לתחזיות שכתבנו לקראת 2023. אל תגידו ארה"ב היא, אלא תגידו ארה"ב הן. ארה"ב הן אוסף מדינות וערים שונות בעלות מאפיינים מיוחדים וייחודיים לכל מקום.

וכך, הן אכן התפצלו בתוצאותיהן והתנהגותן והפיצול הינו גאוגרפי וסקטוריאלי.

בפן הגיאוגרפי, ראינו את מדינות החופים האופנתיות, אלו שמשכו את האמריקאים לגור ולהשקיע בהן, מאבדות אוויר – סן פרנסיסקו וכל האזורים האופנתיים סביבה, פלורידה שהיוותה מוקד משיכה גדול במשך העשור האחרון ואפילו מדינות הנפט הראו חולשה רבה.

לעומתן, מדינות פנימיות, פחות אופנתיות, שבהן ראינו מחסור בהתחלות בנייה, סבלו מפגיעה נמוכה בהרבה. כן ראינו פחות עסקאות והאטה בעליות המחירים. אבל מאידך, המחירים במרבית הסקטורים המשיכו לעלות ואיתם מחירי השכירות. גם אלו עם ירידת האינפלציה – נחלשו. נחלשו אך לא עצרו. והחשש הגדול מהתפרקות שוק השכירות או שוק המשכנתאות, לא התממש. ככל הנראה, מרבית השוכרים ולוקחי המשכנתאות, בשוק הפרטי, העדיפו להשתמש בחסכונותיהם מתקופת הקורונה או ששכרם לא נפגע ויכלו לעמוד בתשלומי המשכנתא או שכר הדירה.

כאן אנו באמת רואים את הפיצול בין הנדל"ן הפרטי לבין הנדל"ן העסקי.

אנחנו יודעים שהנדל"ן הפרטי, דהיינו דירות ובתים למגורים, הינו הקשיח ביותר בשוק. ככל שיש עבודה, השוק עומד איתן עם ביקושים סבירים ולנוכח מיעוט התחלות בנייה, אולי אפילו נגדיר עם ביקושים קשיחים.

שוק ה SFR, הבתים הפרטיים, הוכיח חוזקה רבה ב 2023 ואיננו רואים סיבה שהביקושים בתחום יחלשו ב 12 החודשים הבאים. נסייג כמובן – אם שוק העבודה יספוג פגיעה משמעותית והאבטלה תעלה מעל ל 6%, בהחלט יכול שוק זה לסבול גם כן.

אנו יותר חוששים לשווקים המסחריים. פרויקטים של מולטי פמילי יצטרכו להשקיע ביצירת סביבה ייחודית, חברתית, עסקית או מבוססת גיל בכדי לשרוד רמות תפוסה הולכות ויורדות. אנו נותנים בשנת 2024 יותר סיכוי לפרויקטים שהשקיעו בשנים האחרונות בבידול. סביבות עבודה משותפות, פעילויות קהילתיות, ספורט, התנדבות משותפת ואף הגבלות גיל, כגון דיור מוגן או active adults שייצרו ייחוד ועניין ויאפשרו לשמור על ביקושים ערים ותפוסה גבוהה עם שכר דירה כלכלי.

ענפי המשרדים, המחסנים ומרכזי הקניות יסבלו השנה מתפוסה יורדת ועד אשר הריבית לא תרד לרמות של מתחת ל 4%, יתקשו מאד לאייש ולהשכיר ויסבלו מפגיעה משמעותית בהכנסות. התחרות בתחום עצומה, נבנו מיליוני יחידות, הרבה פרוייקטים מגיעים לתקופת המימון מחדש כשהם בתפוסה נמוכה והריביות גבוהות. ענפים אלו יעיבו ויחלישו את הכלכלה האמריקאית, אך לא יעצרו אותה. הם מסממני ההאטה הרצויה ולרגע כתיבת שורות אלו, איננו מפרשים אותם כסממני מיתון.

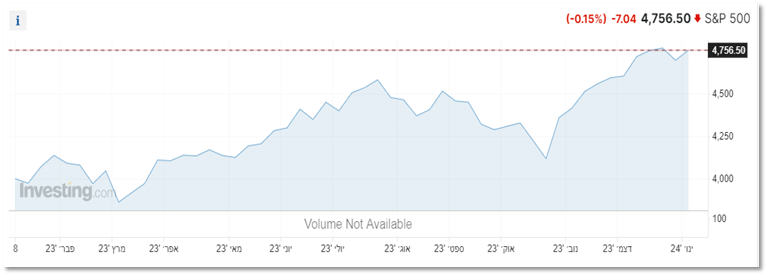

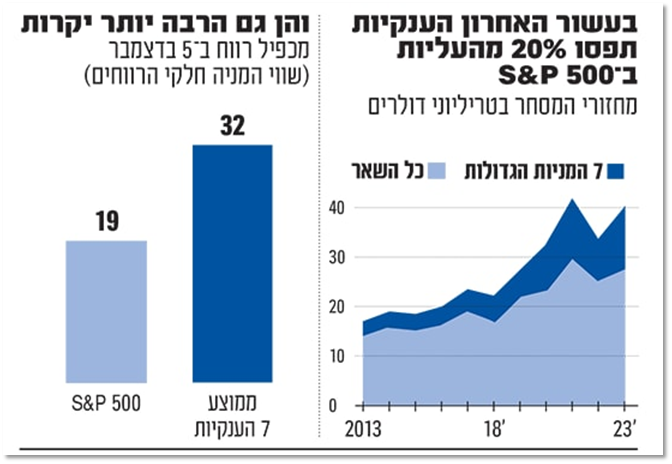

מדד S&P 500

ישראלים רבים נוהרים להשקעה במדדי המניות בארה"ב ובראשם מדד ה- S&P 500 שזכה לכינוי סנופי. העליות בשוק זה לנוכח הריבית הגבוהה יכלו להפתיע, אך, וכאן האבל המשמעותי… שימו לב בטבלה לביצועי שבע החברות המובילות את המדד. חברות כמו אפל, מיקרוסופט, אלפבית (גוגל), אמזון, נבידיה, טסלה ומטא (פייסבוק) הן שדחפו את עיקר המדד ב 2023 ונשאלת השאלה האם יש להן כוח לדחוף עוד שנה כזו או שמא יהיו אלו חברות אחרות. אולי בכלל כל השוק ייכנע לריבית הגבוהה. אנו נסתפק בלהגיד ששוק המניות בארה"ב גילה עוצמה. נתון חיובי מחד, אך האם מייצג את עוצמת הכלכלה כולה מאידך? איננו בטוחים.

אינפלציה

על האינפלציה דיברנו. אנו סבורים שהיא תמשיך להסתובב סביב הרמות של ה -3% – רומזת ולא רומזת לנגיד האמריקאי להוריד את הריבית.

ריבית

אולי הסוגיה החשובה ביותר. פאוול אמר במפורש שבכוונתו להוריד את הריבית בשנת 2024. ככל שיתפרסמו נתונים יותר ברורים על האטה בכלכלה האמריקאית, כך זה יקל עליו ולהפך. נתוני אינפלציה גבוהה, שכר עולה או ביקוש לעובדים ידחה את המהלך החשוב של הורדת הריבית. אנו נצמד להערכת מרבית הכלכלנים ונעריך גם כן שהריבית תרד 3 או 4 פעמים ב- 12 החודשים הקרובים לרמות של 4% במקרה האופטימי או 4.5% עפ"י הקונצנזוס.

שער החליפין – שקל – דולר

אולי התחום שבו הכי מומלץ שלא להתנבא. ככלל נגיד שככל שהריבית בארץ נמוכה מזו השוררת בארה"ב, הרי שיש דחיפה לכיוון הדולר. ברור שיש גורמים רבים נוספים המשפיעים על המט"ח. ככל שהלחימה תארך וודאי שאם החזית הצפונית תהפוך למלחמה ממש, הרי שלא נופתע מעליות בדולר מול השקל. מאידך, כפי שראינו בתחילת הלחימה באוקטובר השער שחצה את רף ה- 4 שקלים לדולר, לא החזיק ברמה זו ארוכות וירד חזרה. אנו רואים שמשקיעים זרים חזרו להרגיש בנוח בארץ ככל שסיכויי המהפכה המשפטית התרחקו ומאידך ברור שהם חוששים מהורדת הדירוג לישראל העלולה להעלות את רמת הסיכון של המדינה. ככל שדירוג ישראל ירד במהלך 2024 והגרעון יעלה, גובר החשש לעליית שער החליפין.

התחזית שלנו: הנדל"ן בארה"ב בשנת 2024

הגענו לחלק העיקרי בסקירה זו. ראשית חשוב שננתח מהיכן אנו מגיעים כדי שנבין לאן אנו הולכים. כאמור כפי שניתחנו קודם, חלק מאפיקי הנדל"ן בארה"ב סבלו ב- 2023 ולהערכתנו ימשיכו להתקשות גם ב- 2024 והיינו נמנעים מהם עד לבהירות לגבי הריבית ברמת המאקרו ומועד סיום ההלוואות והמימון מחדש בכל פרוייקט ברמת המיקרו.

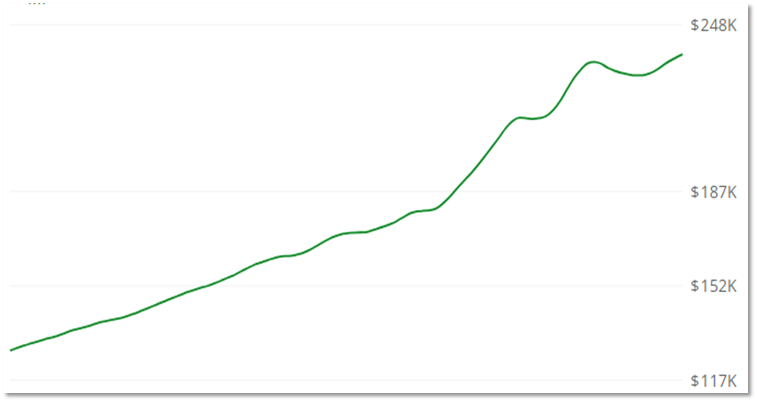

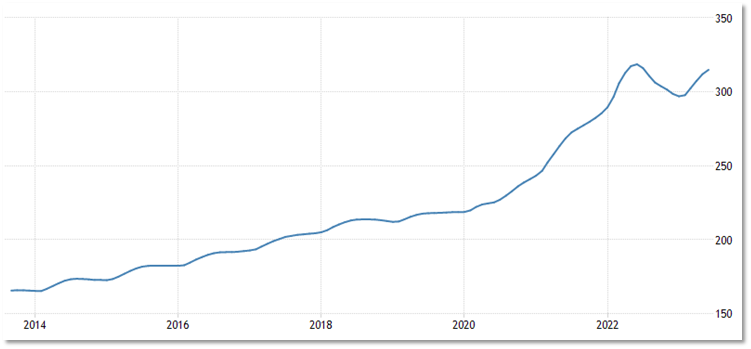

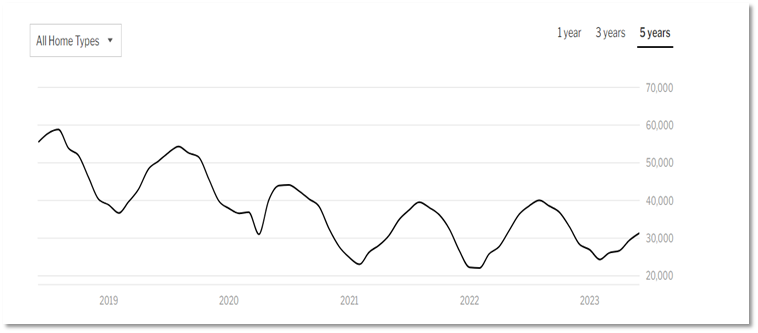

כפי שניתן לראות בגרפים מטה, מלאי הבתים נמצא בשפל ארוך ועל כן הביקושים חזקים מההיצע. כך אנו רואים בגרף התחתון משמאל שמספר העסקאות בשוק שקטן מאד החל להתאושש ברבעון האחרון ואיתו רמת המחירים שכפי שניתן לראות בשני הגרפים העליונים, חזרו גם הם לעלות לאחרונה. מדד קייס שילר הנחשב כמדוייק וצופה היטב פני העתיד מראה שמחירי הבתים שספגו האטה משמעותית עד אמצע 2023 החלו מאז להתאושש.

ממוצע מחירי הבתים הפרטיים

מדד קייס שילר

מלאי הבתים

כמות העסקאות בבתים קיימים

אנו מעריכים שככל שסביבת הריבית בארה"ב תהיה נוחה יותר, המשכנתאות יוזלו והצרכן הפרטי האמריקאי לא יסבול מאבטלה בלתי צפויה, הרי שכמות העסקאות תעלה והמחירים יחזרו לעלות. מאידך, אם רמת הריבית תישאר על כנה, הרי שההתאוששות בכמות העסקאות תיעצר ומכאן יותר בתים יעמדו ללא עסקה ואז אם המוכרים ייכנעו, הרי שהמחירים ירדו כדי להתאים למשכנתאות היקרות או שהקונים שיחזרו לשוק, יבינו שאין ירידת מחירים באופק וירכשו במחירים הקיימים ואף למעלה מכך וזאת כדי להמנע ממחיר גבוה יותר בהמשך.

אנו ממשיכים לדבוק בדעה שתתי ענפים בתחום, כגון הדיור המוגן, הינם כמעט 'חסיני מיתון' ופחות מושפעים מרמת הריבית אלא מסביבת הביקושים שהינה משמעותית.

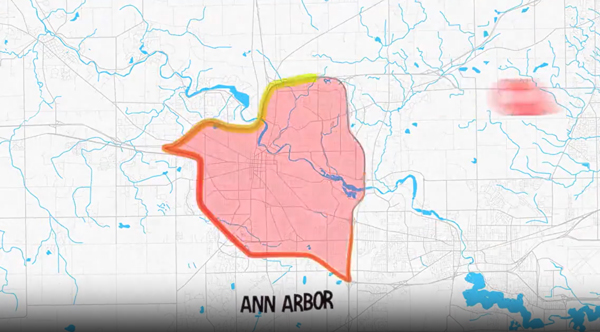

החברה שלנו ממשיכה בתנופת הפיתוח והבנייה בתחום הדיור המוגן במישיגן לצד פיתוח והרחבת תחום ה Land contract וצפויה להשלים את בנייתם של הפרויקטים בערים Taylor, Van Buren, Fenton ולקבל את היתרי הבנייה לפרויקט ב- Ann Arbor הכולל לצד בתים פרטיים לדיור מוגן גם שמונה בנייני דירות בני 3 קומות למהנדסים, הטכנאים, עובדי המפעלים והסטודנטים בעיר מבוקשת זו.

כאמור החברה איחדה את שם המותג Brookwood Estates וכעת כל המערכת, גם בישראל, קרויה תחת שם מותג זה בו החברה מאמינה ומשקיעה רבות.

קבלת הלוואות הבנייה הופכת למשימה קשה ומעכבת התחלות בנייה בכל הפרויקטים בארה"ב וכמובן גם בברוקווד. החברה הצליחה לעבור תהליכים מורכבים שבסופם אושרו לפרויקטים שלה סבסודי ריבית כחלק מהלוואות לבנייה ירוקה בתחומים ספציפיים כמו הדיור המוגן הנקראות Cpace ואף הלוואות מצוינות מסובסדות לחלוטין הקרויות HUD. עצם יכולתה של חברה עם מקורות ישראליים לקבל תמיכה ממשלתית כזו, הינה בהחלט עדות חשובה ויוקרתית.

בתחום המולטי סינגל, אותו החברה מנהלת מזה שנים רבות, החברה ממשיכה במדיניות ברורה של פינוי דיירים, שיפוץ הבתים והעמדתם למכירה כמכירת LC או כמכירה רגילה. לעיתים מדיניות ניהול זו מעכבת את קבלת שכר הדירה לנוכח תפוסה נמוכה, אך הדבר מאפשר מכירת בתים ברווח, השארת רווחי הפרויקט והחזרת כספי בעלי המניות שהיא תמיד יעד עליון. אין ספק שירידת ריבית תסייע לחברה רבות בתכוניותיה העסקיות והיא צפויה להגיע בדיוק בזמן הנכון.

לסיכום, אנו מניחים שהסביבה המאקרו כלכלית ב 2024 תהיה נוחה להרחבת והעמקת פעילות החברה בתחומי הבתים הפרטיים ובבתי הענפים בהם היא מתמקדת.

**אין לראות באמור לעיל כייעוץ ו/או המלצה להשקעה. פרטי ההשקעות שלנו יוצגו בפני 35 ניצעים בלבד בכפוף לחוק הרשות לניירות ערך (תשכ"ח-1968).

לקבלת מידע מלא על עסקאות פתוחות לגיוס כרגע

לקבלת פרטים על הזדמנויות השקעה – פתוחות לגיוס, יש למלא פרטים

דיסקליימר ** אין לראות באמור לעיל הצעת השקעה או התחייבות לתשואה והינה לתצוגה בלבד. ההצעה הינה כללית ומיועדת לשלושים וחמישה הניצעים הראשונים שיכנסו למו"מ עם החברה אודות היקף ההשקעה ותנאיה.

הזדמנות להחשף להשקעות יחודיות במכירה מוקדמת! מלאו פרטים

פרויקטים עתידיים

מחירי פרי-סייל

ההזדמנות להחשף להשקעות יחודיות במכירה מוקדמת

לפני כולם