אין חכם כבעל ניסיון – על השקעות נדל"ן בארה"ב במתחמי דיור לגיל השלישי

פרויקטים עתידיים

מחירי פרי-סייל

ההזדמנות להחשף להשקעות יחודיות במכירה מוקדמת

לפני כולם

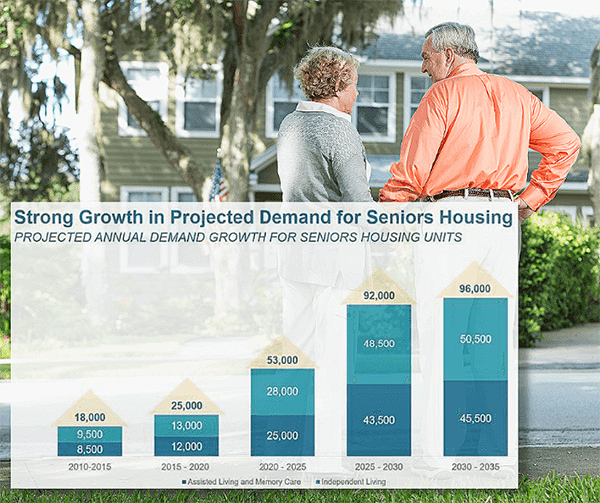

בארה"ב, מספר האנשים שגילם מעל ל-65 צפוי לעמוד על כ-77 מיליון בשנת 2030. מדובר בגידול של כ-20 מיליון ביחס למספרם נכון לשנת 2020, גידול המבטא עלייה של כמעט 40%, מ-16% ל-22%, בשיעור בני הגיל השלישי ביחס לאוכלוסייה הכללית.

הסיבות לגידול בשיעור הגיל השלישי הן ברורות. בראשן הארכת תוחלת החיים והירידה בקצב הילודה בארה"ב בפרט ובמדינות המערביות בכלל, סיבות שצפויות להמשיך ולתמוך מגמה זו, המחייבת התייחסות במגוון רחב של תחומי החיים, ובין היתר, גם בהקשר נדל"ן.

הצרכים של האוכלוסייה הבוגרת והקשר הנדל"ני

לאוכלוסייה המבוגרת ישנם מאפיינים שלהם צרכים ייחודים, אותם ניתן לספק גם בתחום המגורים. אנשי הגיל השלישי משופעים בזמן ובכסף ביחס לחתכי גילאים צעירים יותר. הזמן הפנוי מאפשר להם לבלות ולהשקיע בפנאי ותחביבים ואילו ההכנסה הפנויה הגבוהה באופן יחסי מאפשרת להם לצרוך מוצרים ושירותים בהיקף משמעותי. בנוסף, מטבע הדברים לאוכלוסייה המבוגרת חשובה במיוחד הנגישות לשירותי בריאות ואיכות החיים היא פרמטר משמעותי בקבלת ההחלטות שלהם.

בהתאם לכך, סביבת מגורים שתספק מענה לצרכים שלהם עשויה להנות מביקוש גבוה. לדוגמה, פרויקטים למגורים הסמוכים למרכזים רפואיים, קומפלקסים הכוללים שירותי תרבות ובידור לדיירים, קרבה למרכזי פנאי או סמיכות לפארקים ומרחבים המתאימים לפעילות ספורטיבית. לא בכדי, קיים סקטור בתחום הנדל"ן למגורים שמיועד לאוכלוסיית הגיל השלישי והוא מכונה Senior Living.

יתרונות הפרויקטים בתחום ה-Senior Living

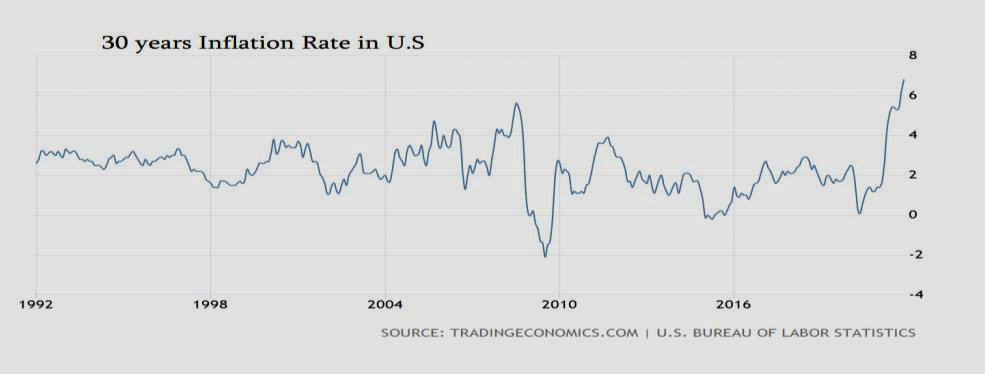

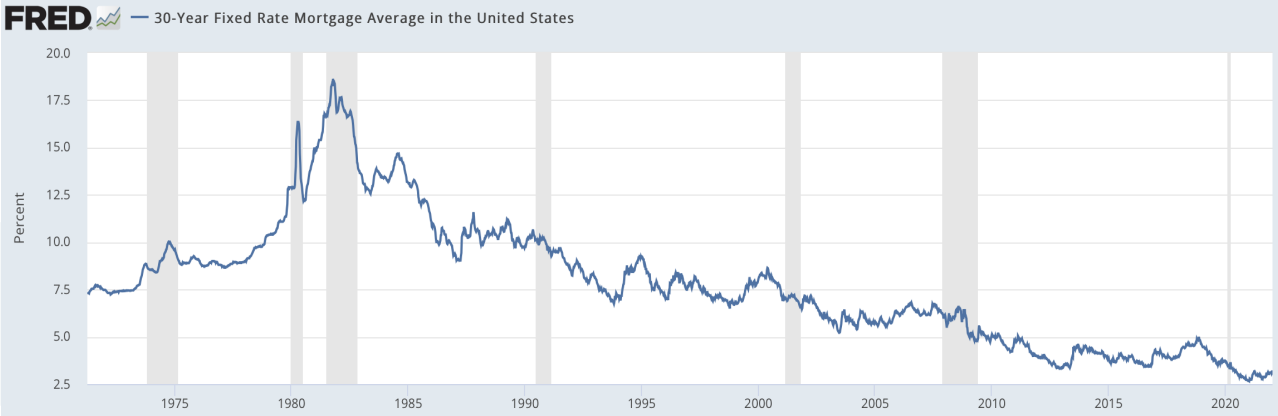

הרציונל הכלכלי בהשקעות בפרויקטים של מגורים לאוכלוסייה זו נשען בראש ובראשונה על המגמות הדמוגרפיות שיוצרות ביקוש חזק לדיור מותאם לגיל השלישי. זאת ועוד, מאחר ומדובר באוכלוסייה הנחשבת יציבה הממעטת במעברי דיור, פרויקטים אלה מאופיינים באחוז גבוה של חוזי שכירות ארוכים המעניקים יציבות תזרימית ומפחיתים את ההוצאות התפעוליות הכרוכות באיתור שוכרים והחלפתם. יתרה מכך, גם בתקופות של מיתון והאטה במשק, האוכלוסייה המבוגרת מאופיינת כחשופה פחות לסיכונים מסוג זה ולכן עשויה לספק יציבות למשקיעים גם בעתות משבר.

כמו כן, אנשי הגיל השלישי צורכים שירותים ומוצרים שעשויים להיות חלק מהשירותים המוצעים בקומפלקס המגורים שלהם. בהקשר זה, ניהול נכון של תחום השירותים יכול להגדיל את ההכנסות בהשקעות במגורים לגיל השלישי. לפי נתונים של מועצת ה-NCREIF (The National Council of Real Estate Investment Fiduciaries) פרויקטים בתחום ה-Senior Living הניבו תשואה גבוהה ביחס למדד הנדל"ן הכללי על בסיס של עשר שנים בארה"ב. על פי הנתונים משנת 2018 התשואה השנתית הממוצעת בפרויקטי הגיל השלישי עמדה על 10.62%, נתון גבוה משמעותית ביחס למדד הנדל"ן הכולל שהציג תשואה שנתית ממוצעת של 6.42%.

האטרקטיביות של סקטור נדל"ני זה לא פסחה על השוק המוסדי. בתחילת השנה (2023) רכשה אחת מקרנות הריט הגדולות באמריקה הצפונית, Welltower, פורטפוליו של 10 מתחמי דיור לגיל השלישי מקרן ריט אחרת בעבור 1.3 מיליארד דולר. Ventas, קרן ריט נוספת, רכשה מוקדם יותר השנה 20 מתחמים של דיור לאוכלוסייה המבוגרת בהיקף של 1.7 מיליארד דולר. אחד השחקנים הגדולים בארה"ב, Brookfield Property Partners, שמחזיק ביותר מ-300 נכסים עם יותר מ-45,000 יחידות דיור לאוכלוסייה זו, רכש 15 מתחמי מגורים בעבור 1.3 מיליארד דולר מוקדם יותר השנה.

תחום הדיור המוגן בבתים פרטיים תפס אף יותר תאוצה בעקבות הקורונה, מאחר שמודל זה מאפשר מגורים נפרדים ללא תלות בדיירים אחרים. כך חזינו בגידול עצום בביקוש והיצע קטן מאד ולמעשה בארה"ב מעריכים שחסרות מאות אלפי יחידות דיור והמחסור יילך ויגבר. הפרוייקטים הקיימים נמצאים בתפוסה מלאה ומחירי השכירות בהם עולים בהתאם בהתמדה.

הניתוח שלנו על המפה

במסגרת הפעילות וההיכרות המעמיקה שלנו עם אזור המיד-ווסט בארה"ב זיהינו לפני מספר שנים מחסור חמור בהיצע הדיור לגיל השלישי ובייחוד ביחס לביקוש המתפתח. כמו כן, הנתונים הדמוגרפיים שברשותנו מצביעים על מגמה מעניינת המאפיינת את תושבי מדינות אזור המיד ווסט שלא לנדוד דרומה ולחפש פתרונות מותאמי גיל באזור מגוריהם וליד משפחתם. בשונה מתושבי מדינות החופים במזרח ובמערב ארה"ב היורדים לפלורידה ואריזונה, הרי שתושבי המרכז התעשייתי, הצווארון הכחול, הינם פחות גלובליים ונחשבים כנאמנים ומחוברים יותר למדינה בה גדלו וגידלו את משפחתם.

החברה ביצעה מחקר ארוך טווח באמצעות חברת המחקרים ProMatura לאיתור הערים הזקוקות ביותר לפתרון בדמות פרוייקט דיור מוגן לעצמאים ובהתאם בנתה את תוכנית העבודה שלה. כך שכיום היא מאפשרת למשקיע הישראלי לרכוש בית המיועד לדיור המוגן או קרקע לבנייתו באחד הפרוייקטים הללו ולהינות מפוטנציאל ההשבחה של אחד התחומים הצומחים והשמרנים בעולם הנדל"ן.

כיום אנו בונים כ-800 בתים בחמישה מתחמים יוקרתיים לגיל השלישי במדינת מישיגן

- פרויקט Brookwood Taylor – ממוקם בעיר טיילור, יכלול 60 יחידות דיור ויספק שירותים שונים כמו סיעוד, ניקיון, פעילויות תרבות ופנאי ועוד. הפרויקט בשלבי בנייה מתקדמים וחלקו כבר פעיל.

- פרויקט Brookwood Fenton– 224 יחידות דיור בעיר פנטון במתחם יוקרתי שיספק שירותים מגוונים לתושבי המתחם. הפרויקט קיבל היתר בנייה והוא פתוח להשקעות.

- פרויקט –Brookwood Van Buren – התקבל היתר בנייה והחלה עבודת התשתית בפרויקט בעיר המושכת פנסיונרים רבים. במסגרת הפרויקט יוקמו 132 בתים צמודי קרקע וניתן להשקיע בו.

- פרויקט Superior Ann Arbor – פרויקט הכולל 83 יחידות דיור בעיר האוניברסיטאית והאופנתית שמציעה לתושביה מגוון רחב של פעילויות תרבות ופנאי. הפרויקט נמצא בשיווק ובתהליך קבלת היתרים והוא פתוח להשקעה.

- פרויקט Brookwood Ash – פרויקט נוסף הפונה לדיירים בגיל השלישי ונמצא בשלבי תכנון מתקדמים.

**אין לראות באמור לעיל כייעוץ ו/או המלצה להשקעה. פרטי ההשקעות שלנו יוצגו בפני 35 ניצעים בלבד בכפוף לחוק הרשות לניירות ערך (תשכ"ח-1968).

לקבלת פרטים על הזדמנויות השקעה – פתוחות לגיוס, יש למלא פרטים

דיסקליימר ** אין לראות באמור לעיל הצעת השקעה או התחייבות לתשואה והינה לתצוגה בלבד. ההצעה הינה כללית ומיועדת לשלושים וחמישה הניצעים הראשונים שיכנסו למו"מ עם החברה אודות היקף ההשקעה ותנאיה.

ההזדמנות להחשף להשקעות יחודיות במכירה מוקדמת

לפני כולם

פרויקטים עתידיים

מחירי פרי-סייל

ההזדמנות להחשף להשקעות יחודיות במכירה מוקדמת

לפני כולם