השקעות נדל"ן וניהול סיכונים – כולנו באותה הסירה

פרויקטים עתידיים

מחירי פרי-סייל

ההזדמנות להחשף להשקעות יחודיות במכירה מוקדמת

לפני כולם

כשמדברים על השקעות נדל"ן, קל וחומר השקעות נדל"ן בחו"ל, המשקיע הפוטנציאלי חושש באופן טבעי. כמעט כל אחד כבר שמע על פרויקט שלא עמד ביעדים, על תחזיות אופטימיות מידי ועל בתים שנשארו ריקים ושכר דירה שלא נכנס לחשבון הבנק. ואלה הן רק הדוגמאות הברורות.

מה ניתן לעשות כדי להפיג את החששות, ויותר מכך, להפחית ולצמצם את הסיכונים בדרך לעסקה שתעמוד בציפיות המשקיעים? התשובה היא ניהול סיכונים איכותי ובקרה רציפה בכל שלב בהשקעה. ישבנו עם גולן, המנכ"ל שלנו לשיחה קצרה בנושא ניהול הסיכונים שהוא מוביל בחברה.

ניהול סיכונים – המתמטיקה והבטן

ניהול סיכונים בכלל הוא תחום בפני עצמו המעסיק מומחים בכל העולם ובמגוון רחב של תחומים. מטרתו להפחית או לצמצם את השפעת הסיכונים על תהליכים ופרויקט, ובכך למנוע הפסדים ונזקים. בהשקעות ובפרויקטים בנדל"ן ניהול הסיכונים הוא תהליך קריטי.

בהשקעות נדל"ן ישנם סיכונים רבים בכל פרויקט ובכל שלב. בשלב התכנון, למשל, מושקעים מאמצים רבים וכספים, שבהעדר האישורים המתאימים עלולים לרדת לטמיון. בשלב הביצוע, כל עיכוב או נזק משית עלויות נוספות בפרויקט ועלול לעכב את העמידה בלוחות הזמנים, וישנם עוד סיכונים רבים. גולן מחלק את תחום ניהול הסיכונים בכל הקשור להשקעות נדל"ן לשניים: ההיבט המתמטי וההיבט האינטואיטיבי (תחושת הבטן).

דמיינו טבלת אקסל מפורטת שפוגשת צוות אנליסטים חריפי מחשבה, זהו ההיבט המתמטי. בטבלה הזו משוקללים כל המספרים שאפשר להעלות על הדעת וקשורים בפרויקט שעל השולחן. הכלי מאפשר לבחון כל השקעה בתרחישים הפסימיים כדי לוודא ולהבין את הפוטנציאל ביחס לסיכון שלה.

"אנחנו מייצרים כלי משוכלל, ממש אלגוריתם, להערכת הפוטנציאל של כל השקעה ועסקה. אנו מתחשבים בנתונים היבשים אך גם מנסים לשקלל את נתוני המאקרו שאין לנו שליטה עליהם כמו מגמות דמוגרפיות, השלכות עליית הריבית, האבטלה, בתי הספר, רמת הפשיעה באזור ועוד", מדגיש גולן ספיר, מנכ"ל החברה. הכל מתימטי והכל מדיד וניתן לשלבו במודל טוב.

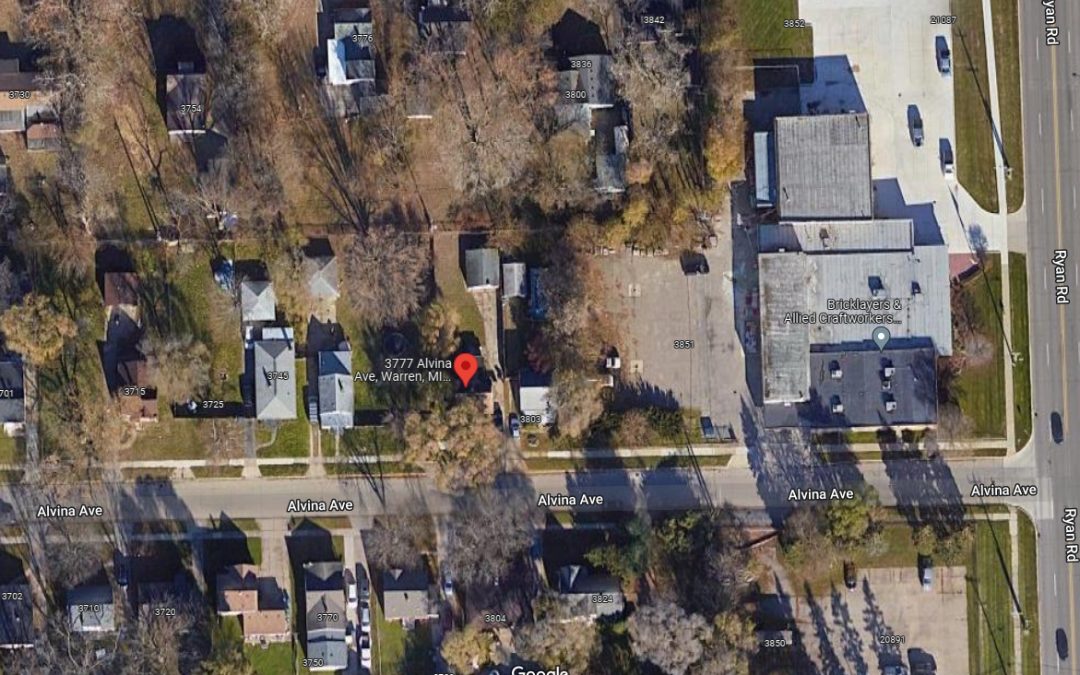

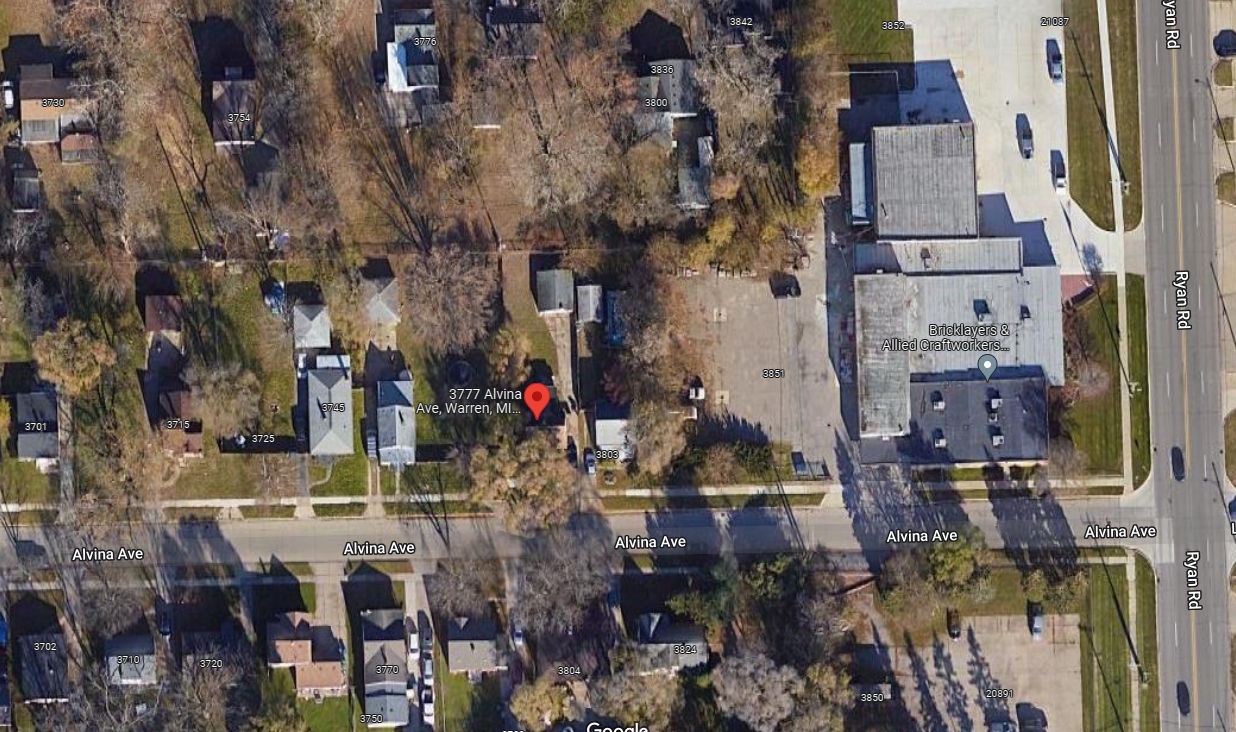

ההיבט השני של ניהול סיכונים לפי גולן הוא תחושת הבטן. "אנחנו יורדים לשטח כדי לחוש, להריח ולהכיר את האזור מקרוב. זו הסיבה שלא תמצאו אותנו משקיעים במדינות בפריסה גיאוגרפית רחבה. אין תחליף למבט בעיניים של השותפים המקומיים כדי להבין אם יש כאן חתול בשק", הוא מדגיש.

בכל מקרה, התנאי ההכרחי להתנעה של פרויקט וגיוס כספים להשקעה הוא רק במידה וההיבט המתמטי הצביע על כדאיות ההשקעה. "בעבר כשהקשבתי לבטן והאקסל לא עבד, מצאתי את עצמי עם הרבה זמן ואנרגיות שירדו לטמיון. מנגד, היו גם מקרים שהאקסל עבד אבל בבטן זה הרגיש מוזר, למשל כשהשותף המקומי לא השקיע או הסכים להשקיע בעצמו, כסף אמיתי בפרויקט", מתאר גולן. השילוב בין השניים, הראש והבטן, בהשקעות נדל"ן, הוא מפחית סיכונים משמעותי.

שותפות מלאה, סיכון משותף

להבדיל מחברות רבות שמצהירות על השקעה בסיכון משותף ובפועל נוהגות אחרת, אנחנו מקפידים על שותפות מלאה עם המשקיעים ומגדירים אותם כבעלי קרקעות בכל הפרויקטים שאנחנו מובילים ואנחנו נושאים בסיכון משותף יחד איתם. איך זה עובד? כל פרויקט מנוהל בשלושה שלבים, גם כאן בכדי להפחית את סיכון הזמן. שזהו אחד הסיכונים הידועים בהשקעה ומשקיעים נוטים לא לחשבו נכון. ניהול הסיכונים שלנו, המודל שלנו, בהחלט מחשב את סיכוני הזמן. מכאן החלוקה לשלושה שלבים: לפני קבלת האישורים הראשוניים מהרשויות, לאחר קבלת האישורים הראשוניים והתהליך הרגולטורי, הרשמי, עד לקבלת היתר הבניה, והשלב האחרון הוא הבנייה והאכלוס.

"בשלב הראשון אנחנו לא מכניסים בכלל את המשקיעים. כאן רמת הסיכון הגבוהה ביותר. מדובר בתקופה שיכולה לארוך זמן רב. אנחנו משקיעים את הזמן ועד מאות אלפי דולרים בשלב הזה", הוא מסביר. חשוב להבין כי שלב קבלת האישורים העקרוניים עלול להסתיים במפח נפש מסיבות שונות, שיובילו להחלטה שלא להיכנס לפרויקט מסוים, והחברה נוטלת על עצמה את מלוא הסיכון.

מדובר בהשקעה מאסיבית בזמן וכסף. יש לבצע סקרים בצורה מקצועית, סקרי זיהום אוויר, קרקע, אדמות רטובות, עצים, כבישים וכדומה. מעסיקים אדריכלים, מהנדסים, מתכננים, קבלנים ועוד ומשקיעים כספים מרובים.

השלב השני, לאחר קבלת האישורים הראשוניים ועד לקבלת היתר הבניה, הוא השלב בו מעורבים לראשונה המשקיעים. "אנחנו מוכרים את הזכויות בקרקע למשקיעים וגם קונים חלק מהקרקעות בעצמנו. כך נוצרת זהות אינטרסים אמיתית. אנחנו לא מרוויחים אם אנחנו לא מצליחים לייצר רווח למשקיעים על הקרקע שבבעלותם," מדגיש גולן. הקרקע מלכתחילה אינה קרקע חקלאית אלא כזו שכבר אושרו בה בעבר פרוייקטים דומים לבתים. אנחנו עושים בעיקר את שינוי הייעוד לקהילה סגורה. ייחודית לבני הגיל השלישי. נכון להיום שכר הדירה כאן גבוה בהרבה וזה יכול להשביח את הקרקע ולהעלות את ערכה באופן משמעותי. אנחנו גם מנסים להגדיל את זכויות הבניה בקרקע. בשלב השלישי, שלב הבניה, זהות האינטרסים הופכת מובהקת עוד יותר – מימון הבנייה מבוסס על יחס של כשליש מכספי המשקיעים ועל כשני שלישים מכספי החברה והשותף המקומי.

המודל הייחודי של החברה, בשלושת השלבים של כל פרויקט, מאפשר לבעלי הקרקעות למכור את ההשקעה שלהם בכפוף למציאת רוכש / משקיע חלופי. אבל, בעיקר, כאשר מבוצעת ההשבחה ומתקבל אישור הבנייה מהעירייה ויש בנק שמבצע שמאות ומאשר הלוואת בנייה, למכור ולהנות מרווחי השבחת הקרקע ככל שיהיו. ברור שרובם יעדיפו להמשיך לשלב הבנייה, ולהנות מתשואת השכירות השוטפת עם האכלוס של דיירי הדיור המוגן, תחום בו נכון להיום הביקושים עצומים וההיצע נמוך, ומעליית הערך הפוטנציאלית בעתיד. "ניהול הסיכונים שאנחנו מבצעים והאופן בו אנו תופסים את ההשקעות באזור בו אנו פועלים בארה"ב, נועד כדי להפחית את הסיכונים לשני הצדדים, למשקיעים וגם לחברה. הרי שאנו שותפים מלאים בכל פרויקט ולכל אורך הדרך", מסכם גולן.

אגב הרבה מהתורה, מודה גולן, למדנו על בשרינו. ניהול סיכונים זה מודל אבל גם כוויות וצלקות. התוכנית העסקית שלנו מאד מפורטת ושקופה לרוכשי הקרקעות. כוללת מבחני לחץ ותרחישים שונים. דברים שלמדתי בבנקים ובתי ההשקעות בהם עבדתי ולמדתי מטובי האנליסטים ומשלבת הרבה ידע ומקצוענות.

וכן, היו לנו הפתעות ולא כל תוכנית עסקית, טובה ומקיפה ככל שתהיה, מצליחה. לפעמים משקיעים מצפים לתרחיש האופטימי ביותר וכל שיבוש, קל ביותר שיהיה, עליית ריבית לדוגמא או איזה עיכוב שיצרה העירייה – מייצרים להם אכזבות.

גולן ממליץ לחבר בין ניהול סיכונים לפסיכולוגיה של השקעות. תכנון טוב, מקיף, הכולל את כל הנתונים הוא קריטי. זה תפקיד של מקצוענים. אבל זה חייב ללכת ביחד עם לדעת לקבל עיכובים וסטיות בתוכנית. גם הפסדים. זה חלק מהעניין. להיות רגועים, יציבים ולקבל החלטות נכונות לטווח הארוך שאינן מושפעות מהטווח הקצר.

לסיכום, התמקצעות ותחושה. זה בסיס התורה של ניהול סיכונים ונראה שגולן, עם שנות נסיון כה רבות, הוא האיש ללמוד ממנו את התורה.

**אין לראות באמור לעיל כייעוץ ו/או המלצה להשקעה. פרטי ההשקעות שלנו יוצגו בפני 35 ניצעים בלבד בכפוף לחוק הרשות לניירות ערך (תשכ"ח-1968).

לקבלת פרטים על הזדמנויות השקעה – פתוחות לגיוס, יש למלא פרטים

דיסקליימר ** אין לראות באמור לעיל הצעת השקעה או התחייבות לתשואה והינה לתצוגה בלבד. ההצעה הינה כללית ומיועדת לשלושים וחמישה הניצעים הראשונים שיכנסו למו"מ עם החברה אודות היקף ההשקעה ותנאיה.

ההזדמנות להחשף להשקעות יחודיות במכירה מוקדמת

לפני כולם

פרויקטים עתידיים

מחירי פרי-סייל

ההזדמנות להחשף להשקעות יחודיות במכירה מוקדמת

לפני כולם